WIFO-Konjunkturtest

Teil der harmonisierten Konjunkturbefragungen der EU

WIFO-Konjunkturtest

Teil der harmonisierten Konjunkturbefragungen der EU

WIFO-Konjunkturampel

Die Ergebnisse des WIFO-Konjunkturtests vom Februar zeigen einen leichten Rückgang der unternehmerischen Konjunktureinschätzungen. Der WIFO-Konjunkturklimaindex notierte mit –0,7 Punkten (saisonbereinigt) 0,3 Punkte unter dem Wert vom Jänner. Die Lagebeurteilungen verbesserten gegenüber dem Vormonat (+1,7 Punkte) und notierten mit 0,6 Punkten erstmals seit Mai 2023 im positiven Bereich. Die Konjunkturerwartungen gingen hingegen zurück (–2,0 Punkte) und notierten mit –2,1 Punkten wieder unter der Nulllinie. Die Eintrübung der Konjunkturerwartungen zeigt sich über alle Sektoren hinweg, die Verbesserung des Lageindex ist vor allem von den Verbesserungen in den Dienstleistungen und der Sachgütererzeugung getragen, während sich die Erwartungen in der Bauwirtschaft weiter eintrübten.

Die Konjunkturstimmung und die Beschäftigungserwartungen trüben sich sowohl in der EU als auch im Euroraum ein

Im Februar 2026 sank der Indikator der wirtschaftlichen Einschätzung (ESI) sowohl in der EU als auch im Euroraum (–1,0 Punkte auf 98,3 Punkte in beiden Regionen). Der Indikator der Beschäftigungserwartungen (EEI) ging gegenüber Januar ebenfalls zurück (EU: –0,7 Punkte auf 98,5 Punkte; Eurozone: –0,6 Punkte auf 97,6 Punkte). Beide Indikatoren – sowohl der ESI als auch der EEI – liegen damit weiterhin leicht unter ihrem langfristigen Durchschnitt von 100 Punkten.

Kreditbedingungen österreichischer Unternehmen

Die Kreditfragen des WIFO-Konjunkturtests ermöglichen eine regelmäßige Abbildung von Einschätzungen und Erfahrungen der Unternehmen zur Kreditvergabe der Banken. Sie werden quartalsweise jeweils im Februar, Mai, August und November gestellt.

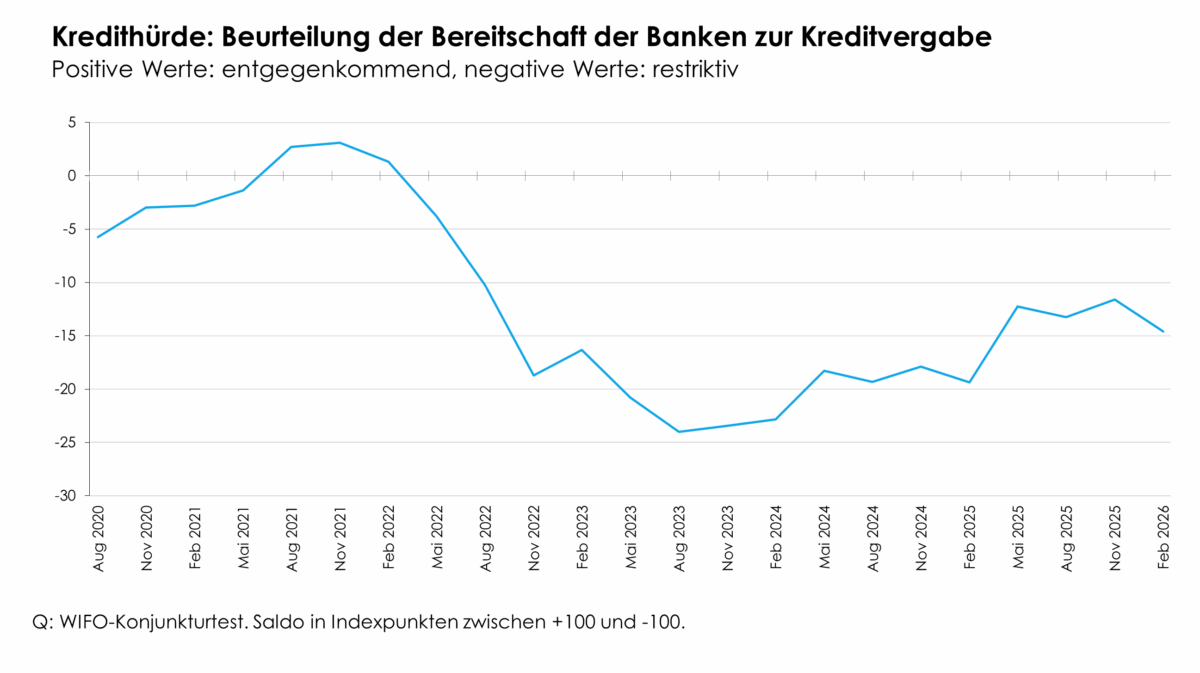

Im Februar 2026 verschlechterten sich die Einschätzungen der Unternehmen in Bezug auf die Bereitschaft der Banken zur Kreditvergabe – definiert als Saldo des Anteils der Unternehmen, die die Kreditvergabe der Banken als entgegenkommend bezeichnen (positive Werte), und des Anteils der Unternehmen, welche die Kreditvergabe der Banken als restriktiv bezeichnen (negative Werte) – im Vergleich zum Vorquartal (–3,0 Punkte) und lagen mit –14,6 Punkten im negativen Bereich. Nach Unternehmensgrößen zeigen sich Unterschiede: Die Kredithürde ist für kleinere Unternehmen (unter 50 Beschäftigte) höher (–17,0 Punkte) als für mittlere Unternehmen (50 bis 250 Beschäftigte: –7,4 Punkte) und große Unternehmen (mehr als 250 Beschäftigte: –8,7 Punkte).

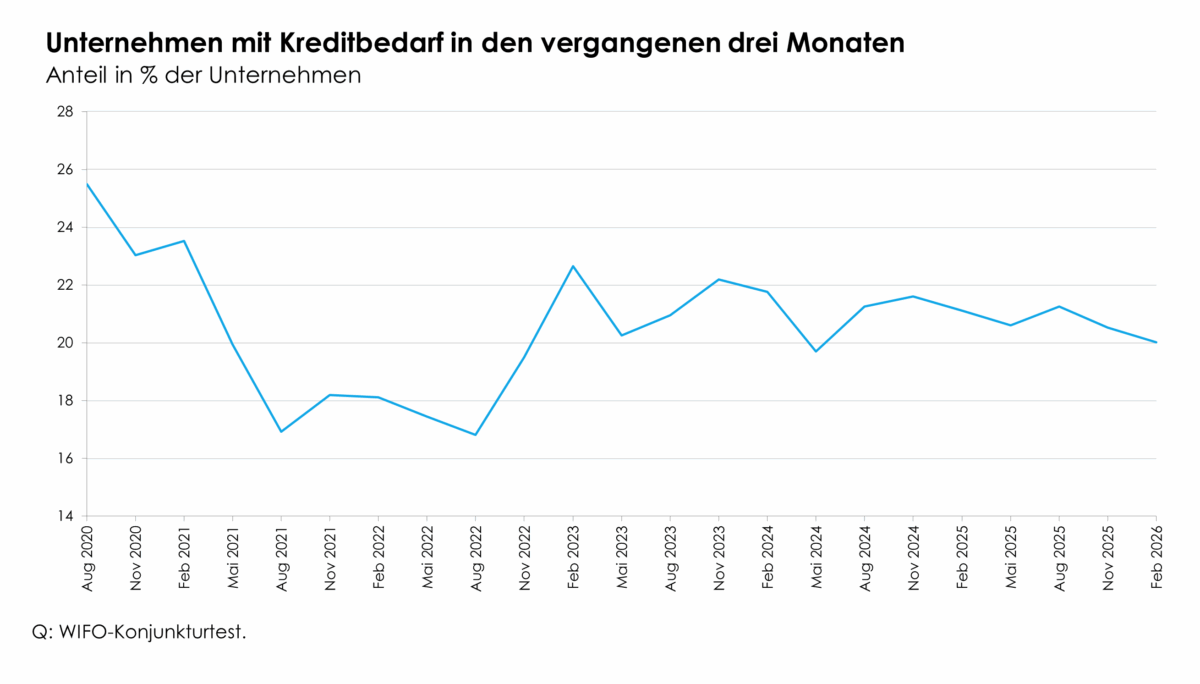

Die Befragungsergebnisse zeigen im Aggregat (ohne Einzelhandel) mit einem Wert von 20,0% (langjähriger Durchschnitt: 20,8%) einen leichten Rückgang der Kreditnachfrage (–0,5 Prozentpunkte gegenüber dem Vorquartal). In der Sachgütererzeugung blieb der Kreditbedarf überdurchschnittlich (23,0% der Unternehmen meldeten Kreditbedarf), im Einzelhandel (20,6%) blieb er stabil, während der Kreditbedarf in den Dienstleistungsbranchen (19,0% der Unternehmen) und in der Bauwirtschaft (16,8%) durchschnittlich bzw. leicht unterdurchschnittlich ausfiel. Nach Unternehmensgrößen (ohne Einzelhandel) meldeten zuletzt 19,8% der kleineren Unternehmen (unter 50 Beschäftigte) Kreditbedarf sowie jeweils 21,6% der mittleren (50 bis 250 Beschäftigte) und größeren Unternehmen (mehr als 250 Beschäftigte).

Von den Unternehmen mit Kreditbedarf (ohne Einzelhandel) mussten rund 36,3% bei der Höhe oder den Konditionen Abstriche machen (17,1% meldeten schlechtere Konditionen, 11,4% geringere Höhe und 7,8% schlechtere Konditionen und geringere Höhe als erwartet). Dieser Wert liegt leicht über dem Durchschnitt der vergangenen fünf Jahre (33,3%). Etwa 38,0% der Unternehmen mit Kreditbedarf konnten diesen wie erwartet erlangen (5-Jahres-Durchschnitt: 38,7%). Leicht unterdurchschnittlich war mit 26,4% der Anteil jener Unternehmen mit Kreditbedarf, die keinen Kredit erhielten oder nicht beantragt hatten (5-Jahres-Durchschnitt: 28,0%; rund 5,3% aller befragten Unternehmen), weil der Kreditantrag von der Bank abgelehnt wurde (4,7%), die Bedingungen nicht akzeptabel waren (10,5%) oder sie wegen Chancenlosigkeit nicht versucht hatten, einen Kredit zu erlangen (11,2%).

Kredithürde und Kreditbedarf

Aktuelle Ausgaben: WIFO-Konjunkturtest

Quartalsergebnisse des WIFO-Konjunkturtests

Sonderausgaben: WIFO-Konjunkturtest

Aktuelle Ausgaben: WIFO-Investitionsbefragung

Ansprechpersonen

Für allgemeine Anfragen wenden Sie sich bitte an konjunkturtest@wifo.ac.at.